1. Giới thiệu chung về thuế thu nhập cá nhân tại Singapore

Thuế thu nhập cá nhân tại Singapore được biết đến là một trong những hệ thống thuế có mức thuế suất thấp nhất thế giới.

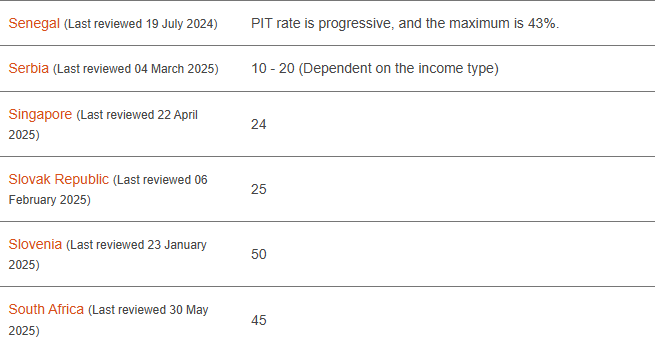

Mức thuế của Singapore so với thế giới, số liệu từ PwC

Mức thuế của Singapore so với thế giới, số liệu từ PwC

Điều đặc biệt ở đây là loại thuế này được tính toán dựa trên tình trạng cư trú và mức thu nhập chịu thuế của từng cá nhân, đảm bảo sự công khai và minh bạch trong toàn bộ quá trình.

Để xác định nghĩa vụ thuế của bạn, điều quan trọng cần làm là phải phân loại chính xác tình trạng cư trú thuế - yếu tố then chốt quyết định cách tính thuế cũng như các quy định pháp luật áp dụng.

2. Yếu tố 1: Tình trạng cư trú thuế

Cụ thể, Singapore phân biệt rõ hai nhóm đối tượng: cá nhân cư trú chịu thuế (tax-resident) và cá nhân không cư trú chịu thuế (tax non-resident).

Trong bài viết này, ExportHelp sẽ trình bày chi tiết hơn về từng nhóm đối tượng này, để giúp bạn hiểu rõ hơn về nghĩa vụ thuế cũng như cách tận dụng các ưu đãi phù hợp để quản lý thuế thu nhập cá nhân tại Singapore một cách hiệu quả.

2.1 Cá nhân cư trú chịu thuế (tax-resident) trong hệ thống thu nhập thuế Singapore

Tiêu chí xác định cá nhân cư trú chịu thuế

Tiêu chí xác định cá nhân cư trú chịu thuế

Thuế thu nhập cá nhân tại Singapore được xác định dựa trên tình trạng cư trú thuế của mỗi cá nhân, bao gồm hai nhóm chính: cá nhân cư trú chịu thuế và cá nhân không cư trú chịu thuế.

Theo quy định của Cục Thuế Singapore (IRAS), cá nhân cư trú chịu thuế (Tax resident) là những người đáp ứng một trong các điều kiện sau:

- Là công dân Singapore hoặc thường trú nhân Singapore cư trú tại Singapore, trừ những trường hợp vắng mặt tạm thời.

- Người nước ngoài đã ở hoặc làm việc tại Singapore:

-

- Ít nhất 183 ngày trong năm ngoái trước đó

- Liên tục trong 3 năm liên tiếp, dù thời gian lưu trú tại Singapore có thể dưới 183 ngày

Người nước ngoài làm việc tại Singapore liên tục trong 2 năm và tổng thời gian ở Singapore ít nhất 183 ngày (bao gồm cả thời gian có mặt ngay trước và sau khi làm việc tại Singapore).

2.2 Cá nhân cư trú không chịu thuế (tax non-resident) trong hệ thống thu nhập thuế Singapore

Ngược lại, cá nhân không cư trú chịu thuế là những người không đáp ứng các tiêu chuẩn về thời gian lưu trú và điều kiện cư trú mà Cục Thuế Singapore (IRAS) quy định, cụ thể là những cá nhân có thời gian hiện diện tại Singapore dưới 183 ngày trong năm tính thuế.

Điều này có nghĩa là, dù cá nhân đó có thể làm việc hoặc sinh sống tại Singapore trong một khoảng thời gian ngắn, nhưng nếu không đủ điều kiện về thời gian lưu trú hoặc các tiêu chí liên quan khác được nêu rõ như trên, họ sẽ được phân loại là cá nhân không cư trú.

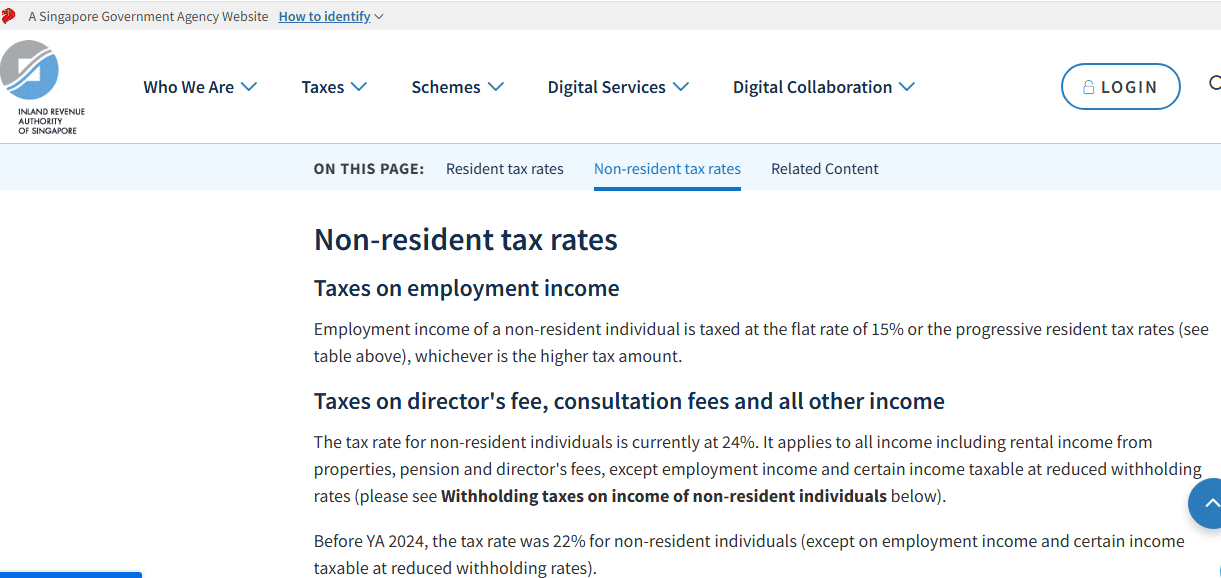

Nếu bạn là cá nhân không cư trú tại Singapore, mức thuế bạn phải chịu sẽ khác biệt rõ rệt so với người cư trú. Cụ thể, thu nhập từ việc làm tại Singapore của bạn thường bị đánh thuế cố định ở mức 15%.

Tuy nhiên, với các khoản thu nhập khác như phí giám đốc, tư vấn hay thu nhập từ cho thuê tài sản, mức thuế sẽ được áp dụng theo biểu thuế lũy tiến, dao động từ 0% đến 24%, trong đó mức cao nhất là 24%.

Ngoài ra, cá nhân không cư trú thường không được hưởng các ưu đãi thuế và miễn giảm như cá nhân cư trú, đồng thời phải tuân thủ các quy định nghiêm ngặt hơn về khai thuế và nộp thuế.

Sau khi xác định được bạn là cá nhân cư trú chịu thuế (tax resident) hay cá nhân không cư trú chịu thuế (tax non-resident) ở Singapore, bước tiếp theo bạn cần làm là xác định mức thu nhập của mình.

Việc xác định chính xác thu nhập chịu thuế sẽ giúp bạn tính toán thuế thu nhập cá nhân một cách chính xác nhất, từ đó đảm bảo nghĩa vụ thuế được thực hiện đúng quy định và tận dụng được các ưu đãi thuế phù hợp với tình trạng cư trú của mình tại Singapore.

3. Yếu tố 2: Mức thuế thu nhập cá nhân ở Singapore

3.1 Mức thuế thu nhập cá nhân ở Singapore áp dụng cho cá nhân cư trú chịu thuế (tax resident)

Tại Singapore, thuế thu nhập cá nhân đối với người cư trú được (tax resident) áp dụng theo biểu thuế lũy tiến (progressive tax), nghĩa là thu nhập của bạn được chia thành các phần tương ứng với các mức thu nhập khác nhau, mỗi phần sẽ chịu mức thuế suất riêng theo bảng thuế quy định.

Đặc biệt, những cá nhân có thu nhập hàng năm từ 20.000 SGD trở lên sẽ bắt buộc phải thực hiện khai báo thuế cá nhân.

Ngược lại, nếu thu nhập của bạn dưới 20.000 SGD, bạn thường không phải nộp thuế thu nhập cá nhân. Tuy nhiên, trong một số trường hợp, cơ quan thuế Singapore vẫn có thể yêu cầu bạn nộp tờ khai thuế để xác minh thông tin.

Ví dụ: Nếu thu nhập chịu thuế của bạn là 60.000 SGD, thì khoản thuế phải đóng được tính theo từng bậc thuế suất lũy tiến như sau:

(20.000 x 0%) + (10.000 x 2%) + (10.000 x 3,5%) + (20.000 x 7%)= 1.950 SGD.

Thay vì 60.000 x 11,5% = 900 SGD

Từ năm 2024, biểu thuế thu nhập cá nhân dành cho cư dân thuế tại Singapore được phân chia cụ thể theo các mức thu nhập như sau:

| Mức thu nhập chịu thuế (SGD) | Mức thuế áp dụng (%) | Khoản thuế thu nhập cá nhân phải nộp (SGD) |

|

Cho 20,000$ đầu tiên Cho 10,000$ tiếp theo |

0 2 |

0 200 |

|

Cho 30,000$ đầu tiên Cho 10,000$ tiếp theo |

– 3.50 |

200 350 |

|

Cho 40,000$ đầu tiên Cho 40,000$ tiếp theo |

– 7 |

550 2,800 |

|

Cho 80,000$ đầu tiên Cho 40,000$ tiếp theo |

– 11.5 |

3,350 4,600 |

|

Cho 120,000$ đầu tiên Cho 40,000$ tiếp theo |

– 15 |

7,950 6,000 |

|

Cho 160,000$ đầu tiên Cho 40,000$ tiếp theo |

– 18 |

13,950 7,200 |

|

Cho 200,000$ đầu tiên Cho 40,000$ tiếp theo |

– 19 |

21,150 7,600 |

|

Cho 240,000$ đầu tiên Cho 40,000$ tiếp theo |

– 19.5 |

28,750 7,800 |

|

Cho 280,000$ đầu tiên Cho 40,000$ tiếp theo |

– 20 |

36,550 8,000 |

|

Cho 320,000$ đầu tiên Cho 180,000$ tiếp theo |

– 22 |

44,550 39,600 |

|

Cho 500,000$ đầu tiên Cho 500,000$ tiếp theo |

– 23 |

84,150 115,000 |

|

Cho 1,000,000$ đầu tiên Từ 1,000,000 trở lên |

– 24 |

199,150 |

Thu nhập chịu thuế của cá nhân cư trú được xác định bằng các phương pháp dưới đây, sau khi xác định được mức thu nhập chịu thuế này, cá nhân sẽ chịu thuế dựa trên biểu thuế suất lũy tiến đã được ExportHelp nêu trên.

| Các Khoản Giảm Trừ | Mô Tả |

| Tổng thu nhập (Total income) |

|

| Chi phí (Expenses) |

|

| Đóng góp từ thiện (Donations) | Quyên góp cho các tổ chức từ thiện đủ điều kiện được công nhận |

| Thu nhập tính thuế (Assessable income) | Tổng thu nhập sau khi trừ các chi phí và đóng góp từ thiện hợp lệ |

| Trợ cấp cá nhân (Personal relief) |

|

| Thu nhập chịu thuế (Chargeable income) |

|

Bảng tính thuế thu nhập cá nhân Singapore

3.2 Mức thuế thu nhập cá nhân ở Singapore áp dụng cho cá nhân cư trú không chịu thuế (tax non-resident)

Bạn sẽ thấy rằng Singapore áp dụng một chính sách thuế thu nhập cá nhân rất linh hoạt và minh bạch. Nếu bạn là cá nhân không cư trú, bạn sẽ chịu thuế đối với toàn bộ thu nhập phát sinh tại quốc đảo này. Mức thuế dành cho bạn có thể là thuế suất cố định 15% hoặc thuế suất lũy tiến từ 0% đến 24%, tùy thuộc vào loại thu nhập và thời gian bạn cư trú tại Singapore.

Mặc dù phương pháp tính thuế cho bạn nếu là cá nhân không cư trú tương tự như người cư trú, nhưng Singapore cũng có những quy định riêng biệt và mức thuế đặc thù dành cho bạn.

Theo quy định của Cục Thuế Singapore (IRAS), cụ thể mức thuế áp dụng cho cá nhân không cư trú tại Singapore theo thời gian lưu trú như sau:

| Thời gian lưu trú tại Singapore | Mức thuế áp dụng |

| Dưới hoặc bằng 60 ngày | 0% (miễn thuế) |

| Từ 61 đến 182 ngày | Thuế cố định 15% hoặc thuế suất lũy tiến (0% - 24%) — áp dụng mức thuế cao hơn trong hai mức này |

Mức thuế áp dụng cho các nhóm ngành nghề đặc thù tại Singapore như giám đốc, chuyên gia, người biểu diễn:

| Nhóm ngành nghề | Mức thuế áp dụng (%) |

| Giám đốc (Director) | 24% (Thuế chỉ áp dụng trên phí giám đốc nhận được) |

| Chuyên gia (Professional) |

|

| Người biểu diễn (Entertainer) | 15% (Áp dụng mức thuế cố định cho thu nhập từ hoạt động biểu diễn) |

Mục tiêu của việc tăng thuế này là để đảm bảo rằng bạn, dù là cá nhân không cư trú hay cư trú tại Singapore, đều được đối xử công bằng và bình đẳng về mức thuế thu nhập cá nhân.

4. Khấu trừ thuế đối với thu nhập của cá nhân không cư trú (tax non-resident) tại Singapore

Một số khoản thu nhập nhất định của cá nhân không cư trú tại Singapore sẽ phải chịu thuế khấu trừ tại nguồn ngay khi đến hạn thanh toán.

Mức thuế suất khấu trừ này không cố định mà thay đổi tùy theo loại thu nhập cụ thể và năm đánh giá thuế áp dụng.

Điều này giúp đảm bảo thuế được thu đúng lúc, phù hợp với từng loại thu nhập và phản ánh chính xác nghĩa vụ thuế của cá nhân không cư trú.

Mức thuế khấu trừ áp dụng từ ngày 1/1/2023 (năm đánh giá 2024)

| Loại thu nhập | Mức thuế khấu trừ (%) |

| Phí giám đốc mà giám đốc không cư trú nhận được | 24% |

| Thu nhập của chuyên gia không cư trú (ví dụ: chuyên gia tư vấn, huấn luyện viên) từ dịch vụ tại Singapore | 15% trên tổng thu nhập hoặc 24% trên thu nhập ròng |

| Thu nhập của nghệ sĩ giải trí công cộng không cư trú từ dịch vụ tại Singapore | 15% |

| Tiền lãi, hoa hồng, phí hoặc các khoản thanh toán khác liên quan đến khoản vay hoặc nợ | Giảm 15% (có điều kiện) hoặc 24% nếu không đủ điều kiện |

| Tiền bản quyền hoặc các khoản thanh toán một lần khác cho việc sử dụng động sản | Giảm 10% (có điều kiện) hoặc 24% nếu không đủ điều kiện |

Bạn cần lưu ý rằng mức thuế khấu trừ giảm chỉ được áp dụng khi thu nhập của bạn không phát sinh từ bất kỳ hoạt động thương mại, kinh doanh hay nghề nghiệp nào mà bạn thực hiện tại Singapore.

Tuy nhiên, nếu thu nhập của bạn có nguồn gốc từ các hoạt động thương mại, kinh doanh hoặc nghề nghiệp mà bạn – với tư cách cá nhân không cư trú – thực hiện tại Singapore, thì mức thuế khấu trừ sẽ được áp dụng ở mức 24% kể từ năm đánh giá 2024.

5. Các ưu đãi thuế dành cho cá nhân cư trú thuế (tax resident) tại Singapore

Cá nhân cư trú thuế (tax resident) tại Singapore được hưởng nhiều khoản ưu đãi giảm trừ (tax reliefs) giúp giảm số thuế phải nộp.

Dưới đây là một số khoản ưu đãi phổ biến bạn nên nắm:

| Loại ưu đãi thuế | Mô tả |

| Personal Relief (Ưu đãi cá nhân) | Giảm trừ cơ bản cho cá nhân nộp thuế, giúp giảm thu nhập chịu thuế. |

| Earned Income Relief | Giảm trừ dành cho thu nhập từ làm việc, tăng theo độ tuổi người nộp thuế. |

| CPF Relief | Giảm trừ các khoản đóng góp vào Quỹ Tiết kiệm Trung ương (CPF) của Singapore. |

| Parenthood Tax Rebate | Ưu đãi dành cho cha mẹ có con nhỏ hoặc con đang học tập. |

| NSman Relief | Giảm trừ cho những người tham gia nghĩa vụ quốc phòng (NSman). |

| Course Fees Relief | Giảm trừ cho chi phí học tập và đào tạo nâng cao kỹ năng nghề nghiệp. |

6. Quy trình chuẩn bị và khai thuế thu nhập cá nhân cho người nước ngoài tại Singapore

Để khai báo thuế thu nhập cá nhân tại Singapore cho người nước ngoài, bạn cần lưu ý rằng dù thu nhập hàng năm dưới 22.000 SGD có thể không phải đóng thuế, nhưng vẫn phải khai báo thuế nếu được Cục Thuế Singapore (IRAS) yêu cầu.

Mỗi năm, người nộp thuế phải hoàn thành nghĩa vụ khai thuế trước hạn chót: ngày 15/4 đối với bản khai giấy và ngày 18/4 đối với khai thuế trực tuyến.

Các bước chính trong quy trình khai thuế sẽ bao gồm các bước sau:

- SingPass là định danh số dùng để truy cập tất cả các dịch vụ công của Chính phủ Singapore. Bạn có thể đăng ký trực tuyến và nhận mã PIN qua thư trong vòng 3-10 ngày làm việc.

- Nếu không đủ điều kiện đăng ký SingPass, bạn có thể đăng ký SFA trực tuyến.

Trước khi đăng nhập myTax Portal, bạn nên chuẩn bị sẵn các tài liệu sau:

- SingPass hoặc SingPass Foreign User Account (SFA) để đăng nhập.

- Form IR8A (nếu nhà tuyển dụng của bạn không tham gia Chương trình Tự Động Gửi Thông Tin Thuế).

- Thông tin về người phụ thuộc (con cái, cha mẹ…) nếu bạn muốn khai các khoản giảm trừ mới.

- Chi tiết thu nhập từ cho thuê tài sản (ví dụ: tổng tiền thuê, các khoản chi phí được khấu trừ) và các nguồn thu nhập khác (nếu có).

- Mã số đăng ký kinh doanh hoặc mã số thuế đối với cá nhân tự doanh hoặc đối tác trong công ty hợp danh.

Cục Thuế Singapore (IRAS) sẽ gửi biểu mẫu khai thuế phù hợp dựa trên tình trạng cư trú của bạn. Biểu mẫu này sẽ hiển thị trên cổng thông tin thuế cá nhân tùy lựa chọn của bạn

- Form B1 dành cho cá nhân cư trú chịu thuế.

- Form M dành cho cá nhân không cư trú.

- Form B dành cho cá nhân tự doanh hoặc sở hữu doanh nghiệp tư nhân.

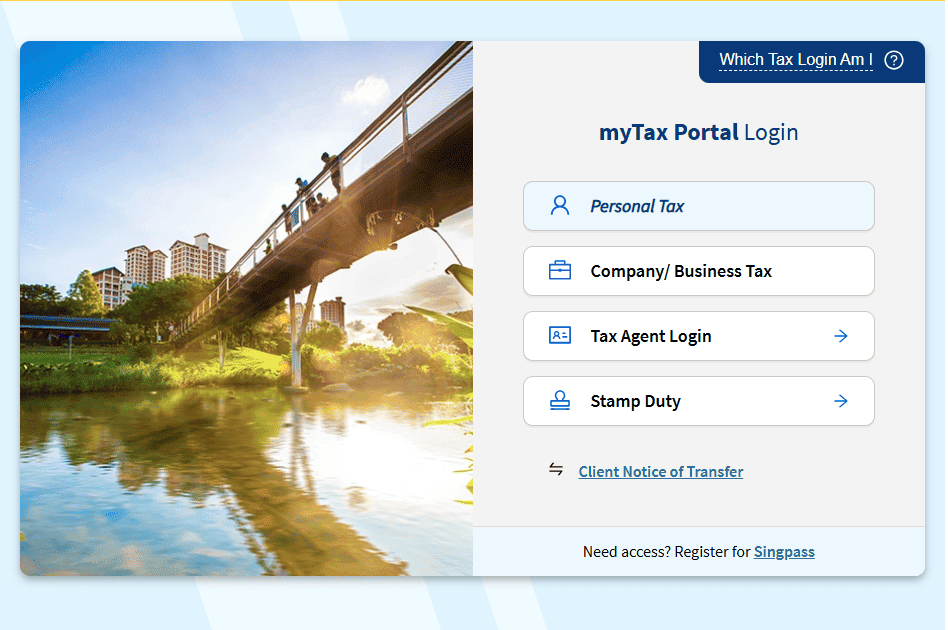

- Truy cập trang https://mytax.iras.gov.sg.

- Đăng nhập bằng SingPass hoặc SFA qua hai cách:

-

- Quét mã QR bằng ứng dụng SingPass trên điện thoại.

- Đăng nhập bằng tên đăng nhập và mật khẩu.

- Sau khi nhập thông tin, hoàn thành xác thực hai yếu tố (2FA) qua ứng dụng SingPass, mã OTP SMS, nhận diện khuôn mặt hoặc mã token.

- Chọn mục Individuals → File Income Tax Return để bắt đầu khai thuế.

Lưu ý: Phiên làm việc sẽ tự động hết hạn nếu bạn không hoạt động trong 20 phút, khi đó bạn cần đăng nhập lại.

- IRAS sẽ tự động điền các khoản thu nhập, giảm trừ và ưu đãi từ các tổ chức liên quan như nhà tuyển dụng tham gia AIS, các tổ chức từ thiện, thu nhập cho thuê dựa trên kê khai năm trước.

- Bạn cần kiểm tra kỹ và liên hệ với tổ chức liên quan nếu có sai sót để họ điều chỉnh dữ liệu gửi lại IRAS.

- Nếu có thu nhập chưa được tự động điền (ví dụ: thu nhập cho thuê, thu nhập từ nhà tuyển dụng không tham gia AIS), bạn cần khai báo thủ công bằng cách chọn "+ADD NEW" và nhập chi tiết.

- Nếu nhà tuyển dụng tham gia AIS nhưng thông tin không hiển thị, bạn cần đánh dấu các ô phù hợp để xác nhận.

- Nhập hoặc điều chỉnh các khoản giảm trừ, loại bỏ các khoản không đủ điều kiện, hoặc thêm các khoản giảm trừ mới.

- Lưu ý câu hỏi về thu nhập của người phụ thuộc để khai báo chính xác.

- Hệ thống sẽ hiển thị Bảng tổng hợp (Consolidated Statement), các mục cập nhật sẽ được đánh dấu "(Updated)".

- Đọc kỹ, tích vào ô xác nhận và chọn "Submit" để gửi tờ khai.

- Sau khi gửi thành công, bạn sẽ nhận được trang xác nhận (Acknowledgement Receipt), nên lưu hoặc in để lưu trữ.

- Nếu cần sửa đổi, bạn có thể nộp lại tờ khai một lần trước hạn 18/4 hoặc chỉnh sửa sau khi nhận Thông báo Đánh giá (Notice of Assessment) trong vòng 30 ngày qua dịch vụ "Amend Tax Bill" trên myTax Portal.

- Cập nhật thông tin liên lạc và nhận thông báo điện tử qua myTax Portal để không bỏ lỡ các thông báo quan trọng.

Quy trình này giúp bạn khai thuế thuận tiện, chính xác và tuân thủ đúng quy định của IRAS.

- Nếu có thắc mắc hoặc không đồng ý với số thuế được đánh giá, bạn có thể khiếu nại trong vòng 30 ngày kể từ ngày nhận thông báo, kèm theo lý do chi tiết.

- Việc khai báo thuế đúng hạn và chính xác là bắt buộc, nếu bạn chậm trễ hoặc không nộp thuế, Singapore sẽ áp dụng các hình phạt rất nghiêm khắc, bao gồm phạt tiền với mức lãi suất tăng dần theo thời gian chậm nộp.

Đừng để những lo lắng về thủ tục thuế làm gián đoạn công việc kinh doanh, ExportHelp sẵn sàng hỗ trợ tối ưu từ khâu chuẩn bị hồ sơ, kê khai thuế giúp bạn chủ động kiểm soát mọi công việc.

Thay vì phải loay hoay với các biểu mẫu phức tạp hay đối mặt với rủi ro phạt tiền do khai thuế trễ, bạn hoàn toàn yên tâm giao phó cho chúng tôi – ExportHelp luôn sẵn sàng giải đáp mọi thắc mắc và xử lý nhanh chóng mọi vấn đề phát sinh.

7. Bạn đã sẵn sàng nắm bắt cơ hội tối ưu thuế thu nhập cá nhân tại Singapore cùng ExportHelp chưa?

Việc quản lý và khai báo thuế thu nhập cá nhân tại Singapore không hề đơn giản, bởi hệ thống thuế với nhiều quy định phức tạp đòi hỏi bạn phải thực hiện đúng và đầy đủ các thủ tục cũng như tuân thủ nghiêm ngặt các mốc thời gian nộp thuế.

Để hiểu rõ các quy định, phân loại cư trú thuế, xác định thu nhập chịu thuế và áp dụng đúng biểu thuế lũy tiến đòi hỏi bạn phải có nhiều kinh nghiệm thực tế.

Do đó, để tránh sai sót, giảm thiểu rủi ro pháp lý và tiết kiệm thời gian, bạn nên tìm đến sự hỗ trợ chuyên nghiệp từ ExportHelp.

ExportHelp tự hào là đơn vị tư vấn chuyên hỗ trợ doanh nghiệp quốc tế, đặc biệt là các chủ doanh nghiệp nước ngoài tại Singapore, xử lý các thủ tục phức tạp liên quan đến thành lập, vận hành và chấm dứt doanh nghiệp đúng chuẩn pháp luật.

Vì vậy, ExportHelp sẵn sàng hỗ trợ bạn:

- Tư vấn, hỗ trợ thành lập công ty tại Singapore.

- Tư vấn chi tiết về nghĩa vụ thuế thu nhập cá nhân, xác định đúng biểu mẫu khai thuế phù hợp.

- Hướng dẫn và hỗ trợ bạn hoàn thành tờ khai thuế đúng hạn, tránh rủi ro bị phạt do khai báo muộn hoặc sai sót.

- Hỗ trợ giải trình số liệu, cung cấp tài liệu minh bạch, chính xác khi cơ quan thuế IRAS yêu cầu kiểm toán

- Hỗ trợ, chuẩn bị, nộp báo cáo tài chính, báo cáo thuế cho các cơ quan có thẩm quyền tại Singapore chính xác, nhanh chóng.

Hãy nhắn tin ngay cho ExportHelp nếu bạn muốn được hỗ trợ tư vấn và thực hiện kê khai thuế thu nhập cá nhân tại Singapore một cách nhanh chóng, chính xác và tuân thủ đúng quy định pháp luật!

8. Câu hỏi thường gặp về thuế thu nhập cá nhân tại Singapore

- Nếu bạn khai báo sai hoặc không khai báo đầy đủ thu nhập, bạn có thể bị phạt lên đến 200% số tiền thuế thiếu nếu do sơ suất, hoặc phạt lên đến 400% nếu cố tình trốn thuế.

- Trong trường hợp vi phạm nghiêm trọng, bạn có thể bị phạt tù từ 3 năm (khi sơ suất) đến 5 năm (khi cố tình trốn thuế).

- IRAS sẽ gửi thông báo phạt và yêu cầu nộp tiền phạt đúng hạn. Nếu không tuân thủ, cơ quan thuế có thể áp dụng các biện pháp cưỡng chế, thậm chí triệu tập ra tòa.

- Income Tax Calculator for Tax Resident Individuals dành cho cá nhân cư trú (ở Singapore từ 183 ngày trở lên).

- Income Tax Calculator for Non-Resident Individuals dành cho cá nhân không cư trú (ở dưới 183 ngày).

- Chỉ có cá nhân cư trú thuế tại Singapore (Singapore tax resident) có thể áp dụng nhiều biện pháp hợp pháp để tối ưu nghĩa vụ thuế như:

- Tận dụng các khoản giảm trừ và trợ cấp cá nhân: Bao gồm các khoản như chi phí học phí (Course Fee Relief), bảo hiểm nhân thọ (Life Insurance Relief), trợ cấp gia đình (Parent/Handicapped Parent Relief), và các khoản giảm trừ khác theo quy định của IRAS.

- Đóng góp vào Quỹ Tiết kiệm Bổ sung (Supplementary Retirement Scheme - SRS): Khoản đóng góp vào SRS được khấu trừ thuế, giúp giảm thu nhập chịu thuế trong năm.

Để kiểm tra số thuế thu nhập cá nhân bạn phải nộp tại Singapore một cách nhanh chóng và chính xác, cần lưu ý rằng việc tính thuế không được nhà nước thực hiện tự động cho từng cá nhân.

Mỗi người có các khoản thu nhập và ưu đãi thuế khác nhau, do đó bạn cần chủ động tính toán và khai báo thuế.

Để kiểm tra và quản lý thuế thu nhập cá nhân hiệu quả tại Singapore, bạn nên:

- Tự tính thuế ước tính qua bảng tính mẫu.

- Khai báo và nộp thuế qua myTax Portal.

- Theo dõi thông tin thuế qua tài khoản SingPass.

- Tuân thủ đúng hạn nộp tờ khai để tránh phạt.

Việc này giúp bạn chủ động, chính xác và tiết kiệm thời gian trong quá trình thực hiện nghĩa vụ thuế tại Singapore

Lưu ý hạn chót nộp tờ khai thuế: ngày 18 tháng 4 nếu nộp trực tuyến, hoặc ngày 15 tháng 4 nếu nộp bản giấy.

Bạn cần một đơn vị chuyên trách thuế và kế toán uy tín tại Singapore, đảm bảo doanh nghiệp tuân thủ đúng luật? ExportHelp chính là giải pháp trọn gói bạn cần.

Ghi sổ kế toán định kỳ đúng chuẩn Singapore Financial Reporting Standards (SFRS)

Lập và nộp báo cáo tài chính cho ACRA

Kê khai thuế thu nhập doanh nghiệp (CIT) và thuế GST

Soạn và nộp báo cáo Estimated Chargeable Income (ECI)

Hỗ trợ lập báo cáo nội bộ, quản trị và báo cáo cho cổ đông

Tư vấn tối ưu thuế theo đúng chính sách IRAS

Hỗ trợ độc quyền dành cho Doanh nghiệp yên tâm phát triển bền vững

- ExportHelp giữ toàn quyền đối với nội dung, hình ảnh và dữ liệu được trình bày trong bài viết này.

- Mọi hành vi sao chép mà không được sự đồng ý bằng văn bản từ ExportHelp đều là vi phạm bản quyền.

- ExportHelp sẽ chủ động báo cáo mọi hành vi vi phạm lên DMCA và Google để xử lý theo đúng quy định.

- Nếu bạn muốn sử dụng nội dung của Exporthelp, hãy liên hệ trực tiếp với ExportHelp và đính kèm đường dẫn về bài viết gốc để ghi nhận nguồn.

- ExportHelp đánh giá cao sự tôn trọng bản quyền và tinh thần chia sẻ minh bạch.